Потребительские кредиты 2018 взять в банке под низкий процент, условия получения для физических лиц

Получение потребительского кредита — ответственное решение. Потенциальный заемщик должен оценить финансовую нагрузку, которая ляжет на его плечи при погашении банковского кредита. Клиенту следует выбрать такое соотношение суммы и срока займа, при котором размер платежа по потребительскому кредиту не будет превышать половины его ежемесячного дохода.

Где взять кредит в Москве или других городах России? Предварительно нужно ознакомиться с предложениями банков, которые могут предоставить клиенту льготные условия — более низкие ставки по кредитам для физических лиц. Прежде всего, следует обратить внимание на кредитные организации, в которых у клиента обслуживается зарплатная карта, открыт вклад или есть положительная кредитная история.

Прежде чем взять кредит в банке, необходимо внимательно изучить все условия выбранной программы. Зачастую сумма, которую заемщик должен вернуть банку, складывается не только из суммы основного долга и процентов по кредиту, но включает в себя дополнительные, на первый взгляд не очевидные, платежи.

Комиссии могут взиматься банком единовременно при получении ссуды или ежемесячно в течение всего срока кредитования. Иногда вместо комиссии банки устанавливают повышенные проценты за первый месяц кредитования. При этом в течение остального срока действуют более низкие ставки по кредиту, которые и указываются в качестве базовых. Кроме того, зачастую в первый месяц кредитования не происходит погашение основного долга по кредиту: погашается только сумма начисленных процентов. В результате проценты дважды начисляются на одну и ту же сумму кредита, что заметно увеличивает итоговый размер переплаты.

При потребительском кредитовании банк нередко предлагает заемщику заключить договор личного страхования. Если заемщик согласен застраховать свою жизнь, здоровье, риск потери работы, то клиент может взять кредит на более выгодных условиях. Обычно ставки по кредитам с личным страхованием на 1—2 процентных пункта ниже по сравнению с предложениями без страховки. Какой вариант выбрать, заемщик решает сам: личное страхование является добровольной услугой, навязывать ее банк не имеет права.

Заемщик, которому нужен кредит на выгодных условиях, может воспользоваться кредитным калькулятором и удобной системой поиска на Банки.ру. С учетом целей кредитования, наличия обеспечения, имеющихся документов и желательного срока рассмотрения заявки заемщику будут предложены различные варианты потребительских кредитов примерно из тысячи предложений российских банков. Выбрав подходящее предложение, заемщик может оформить заявку на него прямо на портале, получить предварительное решение и взять потребительский кредит за считанные дни.

Пользователи портала Банки.ру из разных регионов России — могут

подобрать и оформить выгодные потребительские кредиты. Получение

кредита с Банки.ру будет быстрым и удобным!

www.banki.ru

Потребительские кредиты: Где самые низкие проценты?

Главная » Потребительские кредиты: Где найти самые низкие проценты ?!

Наиболее популярным видом кредитования за последние несколько лет стали именно потребительские кредиты.

Но перед клиентами возникает масса проблем, одна из самых серьёзных – выбор наиболее выгодного банковского продукта с низкими процентными ставками.

Содержание этой статьи:

Что такое кредит?

Кредитами называют разновидность общественных отношений, возникающих между заёмщиками и кредитными организациями. Они подразумевают передачу определённой суммы денежных средств от кредитора к заёмщику, на определённый срок. В заключаемом договоре прописывается несколько основных положений:

- Срок предоставление кредита.

- Размер передаваемых денежных средств.

- Вознаграждение кредитора.

Процентная ставка по кредиту: как её считают, от чего зависит?

Процентная ставка по кредиту – это денежная сумма, которая указывается в процентном выражении к сумме кредита, и которую платит заемщик за пользование данным кредитом. Ее считают по следующей формуле:

Кредитная ставка – один из самых важных аспектов для тех, кто обращается в банк за услугами кредитования. При этом сами клиенты на размер ставки никакого влияния практически не оказывают. Кредитную ставку определяют расходы и риски банка. Зависит она от:

- Переменных факторов в каждом конкретном случае кредитования.

- Расходов банка по обслуживанию счетов, зарплате сотрудников, аренде помещений и так далее.

- Общего положения дел в экономике.

- Сезонных факторов.

- Расходов на обслуживание по вкладам населения.

- Прогнозов по инфляции (на стоит путать с дефляцией).

Особенности, связанные с выбором подходящего кредита

Есть несколько факторов, на которые стоит обращать внимание, прежде всего, при выборе финансовой организации:

- Требования к клиентам при составлении договоров.

- Финансовые программы, предоставляемые банком.

- Продолжительность работы на рынке финансов.

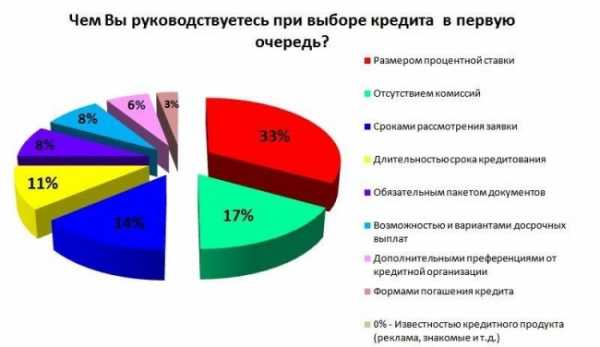

Ниже приведена диаграмма, показывающая важность того или иного аспекта предложения банка для среднестатистического клиента.

Если банк достаточно стабильный и надёжный – его сотрудники готовы будут пересмотреть условия кредитования при возникновении сложностей. Они могут снижать ежемесячные платежи, продлевать сроки без применения серьёзных штрафных санкций (реструктуризация кредита, либо ипотеки).

Только изучив конкретные предложения, можно составить полную картину. Уплаты по кредиту для клиентов зависят ещё от нескольких показателей:

- Сколько документов они представляют банку? Процентная ставка увеличивается, если посетитель даёт о себе недостаточно полную информацию.

- Необходимая сумма. Чем больше денег нужно – тем большей будет ставка.

- Период погашения. Чем он меньше – тем выгоднее ставятся условия.

Банки, предлагающие самые низкие ставки по кредитам

Есть и другие банки, где посетители могут рассчитывать на выгодные условия, 2016 год не исключение.

back to menu ↑Кто может рассчитывать на получение самых выгодных условий?

Банки внимательно подходят к изучению каждого заёмщика, который к ним обращается. Нужно очень постараться, чтобы выглядеть идеальным клиентом. Для этого надо:

- Быть в возрасте от 21 до 60 лет.

- Иметь заработную плату в достаточном размере. Величина процентной ставки зачастую зависит от этого фактора.

- Иметь хорошую кредитную историю, исключающую просрочки.

- Быть гражданином РФ, с постоянной пропиской по месту жительства. При этом, не имеет значения, где клиент прописан – как в Москве, так и в областном центре, к примеру, Тюмени, выставляются одинаковые требования.

- Иметь официально подтверждённое место работы, рабочий стаж не менее 6 месяцев (указываются в трудовой книжке, которую можно восстановить при утере).

Какие документы могут понадобиться для получения кредита?

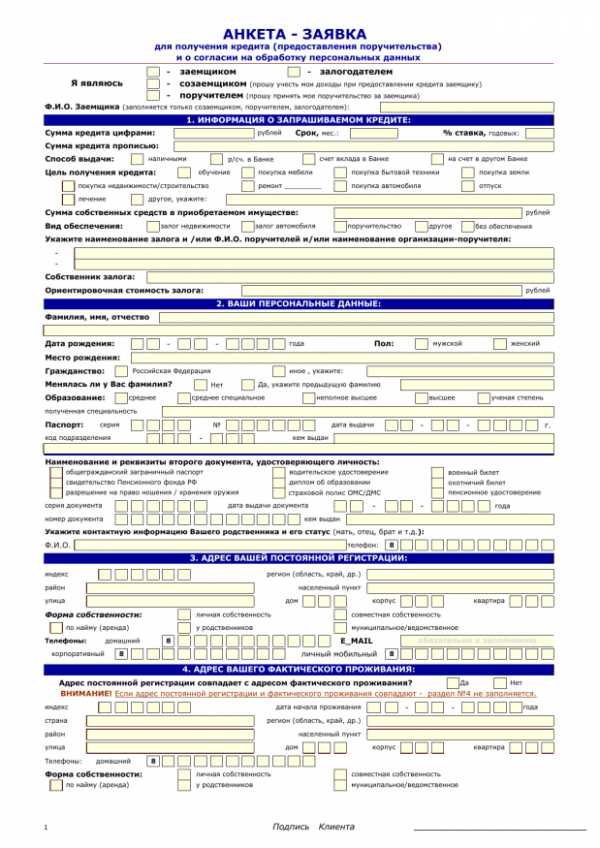

Стандартный набор документов, необходимый для получения займа, включает в себя следующие позиции:

- Заявление по установленной форме, в котором заёмщик сообщает о желании получить определённую сумму. Документ действует на протяжении месяца.

- Паспорт, надо будет сделать копию всех страниц (не должен быть просрочен). Обычно это делают сами сотрудники банка, во время собеседования.

- Копия трудовой книжки, с заверением от работодателя. Но такой документ нужно предъявлять не во всех банках.

- Справка о доходах. Надо подтвердить, сколько денег официально получил человек, хотя бы за последние 3-6 месяцев.

- Если в оформлении договора принимают участие поручители, они представляют те же документы, что и сами заёмщики.

Может понадобиться дополнительный документ для подтверждения личности. Какой документ может выполнять эту функцию?

Страховое или пенсионное свидетельство, заграничный паспорт, водительские права. Подходят для этого и заверенные копии служебного удостоверения для госслужащих.

На рассмотрение документов уходит не более 2-3 дней.

Дополнительные советы для будущих заёмщиков

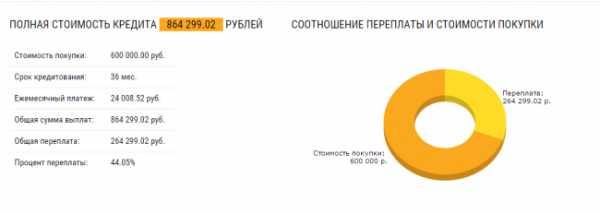

На законодательном уровне недавно был введён термин «Полной стоимости кредита». Он предусматривает, что при заключении договора, сотрудники банка указывают все платежи, обязательные для клиентов. И точно расписывают сроки, размеры денежных сумм.

Главной особенностью здесь становится исчисление в годовых процентах.

В понятие полной стоимости кредита входят:

- Взносы по оформлению страховки.

- Оплата услуг нотариуса, бюро по оценке транспортных средств или недвижимости.

- Комиссии за расчётное, операционное обслуживание.

- Комиссии за открытие, годовое обслуживание счетов и банковских карт.

- Комиссии за выдачу кредита.

- Комиссии за рассмотрение заявки.

- Проценты по кредиту за использование чужих средств.

- Основной долг – сумма, переданная клиентам.

Важно: в полную стоимость кредита могут не включать только санкции и штрафы за просрочку. Предполагается, что клиенты в любом случае добросовестно выполняют свои обязанности.

Закон отменил указание и на комиссии за досрочные погашения. Или за операции по обналичиванию средств на счёте.

Погашение осуществляется несколькими способами. Обычно долг погашается дифференцированными или аннуитетными платежами.

Последний вариант – когда сначала клиент уплачивает проценты, и только после этого переходит к основному долгу. Вторая ситуация предполагает, что долг и проценты возвращаются равными долями.

С потребительского кредита можно получить налоговый вычет, если кредит относится к целевым. Но банки почти не соглашаются выдавать потребительские кредиты для приобретения жилья, для этого создаются ипотечные программы.

Особые условия создаются для клиентов, которые уже имеют зарплатную карту в той или иной организации. Клиенту достаточно предъявить паспорт и карту для начала оформления. Процедура проходит быстрее, чем в других случаях.

Процентная ставка ниже на 0,5-2 процента по сравнению с аналогичными предложениями для других групп клиентов.

back to menu ↑Когда можно брать кредит?

yurface.ru

Самый низкий процент по кредиту

Необходимость в дополнительных деньгах появляется у большинства граждан. Одним из оптимальных решений проблемы является ссуда в банке. Однако переплачивать никому не хочется, и начинаются поиски места, где обещают самый низкий процент по кредиту.

Как формируется ставка по кредиту?

Кредитная политика банковских учреждений складывается таким образом. Банк приобретает средства у ЦБ РФ в лучшем случае по ставке рефинансирования, в худшем – по ключевой ставке.

Для выдачи ссуд могут использоваться и средства, хранящиеся на депозитах, но полностью эти деньги задействовать нельзя. Теоретически такие средства можно выдавать и под процент, немногим больший ставки по депозитам. Все равно будет выгодно. Однако банкиры предпочитают формировать единую кредитную политику и не разделять имеющиеся ресурсы. В результате самый низкий процент по кредиту все равно будет превышать ключевую ставку Центробанка процентов на 30-40. Это реальность.

Какие качества заемщика помогут снизить процент?

Заемщик проходит несколько этапов проверки. Банк создали даже специальные программы, позволяющие быстро на основании анкеты выставить предварительный размер процентной ставки. В результате, чтобы получить выгодный кредит, маленький процент надо «заслужить».

Итак, посмотрим, какие факторы позволят снизить этот показатель, а какие, наоборот, увеличить.

Начнем с положительных моментов:

- Успешный возврат кредита, взятого в этом же банке, позволит «выторговать» несколько процентов.

- Успешный возврат кредита, взятого в другом банке, не так значим, но тоже поможет.

- Депозитный вклад в банке на приличную сумму непременно говорит в пользу заемщика. Его наличие – почти 100% гарантия выдачи кредита.

- Недвижимость в собственности, особенно если она оформлена только на заявителя.

- Машина в собственности. Здесь все зависит от того, какой это автомобиль, в каком он находится состоянии.

- Положительный фактор – официальное трудоустройство, особенно если стаж работы довольно велик.

- Предоставление справки по форме 2-НДФЛ.

Какие качества заемщика могут повлиять на повышение процента?

Отрицательных показателей тоже достаточно. Начнем с таких, которые полностью исключат возможность получения ссуды:

- Плохая кредитная история.

- Наличие непогашенной судимости.

- Отсутствие дохода (нет работы, бизнеса).

- Наличие арестованного по суду имущества.

Другой список обстоятельств, возможно, не станет препятствием, чтобы получить желаемые заемные средства, но кредит под самый низкий процент взять точно не позволит:

- Небольшой заявленный доход на месте трудоустройства или в бизнесе.

- Отсутствие недвижимого имущества в собственности.

- Отсутствие автомобиля в собственности.

- Обязанность по выплате алиментов.

- Заемщик молод, то есть возраст его немногим больше 21 года.

- Имели место задержки с возвратом предыдущего кредита.

- О доходах отчитался не по форме ФНС, а по банковской справке, заполняемой при отсутствии официальных доходов.

Конечно, приведенная методика носит очень схематичный характер. В действительности вариантов намного больше.

Как проверяют будущего заемщика?

Чтобы получить самый низкий процент по кредиту, порой приходится выдержать многостороннюю проверку. Для начала все данные из анкеты менеджер кредитного отдела введет в компьютер, где специальная программа произведет анализ данных. Если говорить о микрофинансовых организациях, то на этом этапе обычно все и заканчивается. На большее ресурсы таких учреждений не тянут. Но и ставки там внушительные.

Если же речь идет, например, о желании получить потребительский кредит, самый низкий процент банки могут предоставить быстро, чтобы не задерживать покупателя. В оперативном режиме сначала представленные документы проверяются на подлинность, а затем — и кредитная история. Менеджер может даже позвонить на предприятие, где по представленным сведениям трудится заявитель. Но такие действия довольно часто приводили к ошибкам вследствие сговора. Гораздо эффективнее просто зайти в базу данных Пенсионного фонда и посмотреть все начисления, которые производились по официальной зарплате. Так сейчас и делается.

Сколько надо получать?

Чтобы рассчитывать на самый низкий процент по кредиту, заемщик должен иметь доход, удовлетворяющий некоторым социальным критериям. Солидные банки исходят из того, что выплаты по займу не должны быть больше 40 процентов от суммы зарплаты. В противном случае заемщику не будет хватать на жизнь, и он начнет задерживать выплаты.

Получается такая своеобразная зависимость: удобные условия по ссудам предоставят лишь благополучным в финансовом положении гражданам. Хотя как раз они и могут платить больше. Но так уж заведено.

Как выбирать банк?

Мы привели факторы, с помощью которых банки отбирают себе «удобных» клиентов. Но есть и критерии, по которым следует выбирать кредитное учреждение, способное предоставить кредит наличными самый низкий процент.

Для начала следует запастись терпением, такая задача не слишком проста и требует достаточного времени. Примерная схема действий такова:

- Анализируется ситуация на рынке потребительского кредитования.

- Изучаются предложения банков. У учреждений с госучастием проценты меньше, но условия жестче.

- Отсылаются онлайн-заявки в понравившиеся банки.

- Поступившие предложения сначала изучаются дома, а затем — в офисах.

Останется сделать выбор, собрать документы и начать оформление.

fb.ru

Самые низкие проценты на потребительские кредиты — PR-Credit.RU

Каждый человек, который принимает решение получить кредит, задумывается над тем, какое выбрать финансовое учреждение, где предлагаются максимально выгодные условия и самые низкие проценты на потребительские кредиты. Определенного ответа здесь нет, так как для разных людей проценты могут быть совершенно разными. Также разными могут быть условия получения кредита.

Основная процентная ставка по кредиту – это отражение огромного количества факторов. Среди них можно отметить – действующую ставку по рефинансированию, общую продолжительность предоставления материальных средств, а также имеет значение уровень доверия банка к заемщику. Данный показатель определяется по таким факторам, как особенности кредитной истории заемщика, наличие постоянной работы и заработной платы. Именно эти важные показатели в состоянии создать у специалиста финансового учреждения ощущение, что заем будет своевременно погашен. Это является гарантией того, что заем будет выплачен. Также сюда можно отнести гарантию, что задолженность с клиента без труда можно будет взыскать.

Важно! Довольно часто для клиентов, которые имеют счета в банке или зарплатные карты, кредиты выдаются по сниженной на 1% ставке. Говоря иными словами, на самые низкие процентные ставки можно рассчитывать в том банке, где клиент получает заработную плату.

Где самый низкий процент

Отвечая на вопрос, где же самый низкий процент по кредиту, можно отметить, что по данным настоящего времени, самые низкие процентные ставки по кредиту предоставляют следующие финансовые учреждения:

- «АК Барс» Банк и «Россельхозбанк» – они предоставляют потребительские кредиты по процентной ставке от 15%. Для получения займа придется собрать приличное количество документов, а также заручиться страховкой и личным поручителем. Подобные ставки также установил банк «УРАЛСИБ».

- «Сбербанк России» предоставляет своим клиентам потребительский кредит, процентная ставка которого составляет примерно 16,5%, но только с поручителем. Без него кредит выдадут под 17% годовых. Подобный кредит можно получить под более низкий процент в 13,5%, предоставив личное имущество в залог.

- «Промсвязьбанк» готов предоставить заемщикам потребительский кредит по ставке 16,9% годовых.

- «Банк Москвы» – банк предоставляет кредиты, начиная с 18,5% годовых.

- «ВТБ-24» – дает возможность воспользоваться займом, процентная ставка которого составляет 19%.

Как уже отмечалось выше, это примерные данные, так как каждый банк рассматривает займы строго на индивидуальных условиях. Со всеми подробностями можно ознакомиться на информационных сайтах данных учреждений в соответствующих разделах.

Довольно часто у заемщика возникают сложности с выплатой кредита. В подобной ситуации можно решить вопрос относительно рефинансирования.

Рефинансирование потребительского кредита

Процесс рефинансирования потребительского кредита по сути является оформлением совершенно нового займа, но уже на более выгодных для человека условиях. Это может быть изменение общей продолжительности кредита, значительное снижение процентной ставки и прочие условия. Все кредитные обязательства заемщика перед предыдущим финансовым учреждением будут полностью аннулированы.

Все современные банки России предлагают рефинансирование потребительского кредита, но у каждого из них своя программа и свои процентные ставки. Суть рассматриваемого продукта займа полностью сохраняется. Банки, как серьезные финансовые учреждения, пристально следят за показателями спроса на свои продукты, а спрос на процесс рефинансирования кредитов сейчас постоянно растет.

Важно! По причине мощной конкурентной борьбы, которая отмечается в области банковских услуг, каждый из них стремится предложить клиентам максимально выгодные условия. Некоторые банки стараются снизить процентные ставки, а есть те, которые подстраивают по клиента срок кредитного договора.

Чтобы получить ответ на вопрос, где самый низкий процент по потребительскому кредиту, стоит внимательно изучить предложения от самых популярных российских банков:

- Сбербанк России – предоставляет выгодные и комфортные условия по рефинансированию, причем как обычному человеку, так и предпринимателю. Для привлечения большого количества клиентов, банк убрал комиссии на выдачу займа. Одновременно с этим процентная ставка установлена довольно низкая, она начинается от 10% годовых. Еще одним преимуществом является простота в процессе проведения рефинансирования;

- Не менее успешно развивается область рефинансирования в популярном банке ВТБ 24. Не так давно значительно были снижены общие процентные ставки по кредиту. Клиенты финансового учреждения, имеющие отличную кредитную историю, получают возможность провести рефинансирование большей суммы. Она может быть больше, чем обычно требуется для полного покрытия займа;

- Альфа Банк услуги по рефинансированию кредитов предлагает только для граждан России. Есть одно ограничение – переоформление можно провести только по ипотечной программе. Что касается процентной ставки, то банк устанавливает ее индивидуально, в прямой зависимости от всех данных, указанных с предоставленных справках по доходам;

- Райффайзенбанк предлагает рефинансирование с процентной ставкой от 12,5% годовых. Финансирование клиентов осуществляется в рублях и в иностранной валюте;

- В Газпромбанке все предлагаемые программы по рефинансированию направлены исключительно на ипотеку. Кредитная ставка относительно небольшая, но она компенсируется требованиями финансового учреждения. Необходимо оформить в залог имущество, а также предоставить поручителя. Установленная ставка может быть вполне увеличена на один процент, это случается, если заемщик полностью отказывается от услуги по страхованию кредита.

Можно сделать вывод что программ рефинансирования существует достаточно много. Перед выбором того или иного предложения стоит внимательно изучить все варианты, взвесить и просчитать все предложения и условия.

Минимальная ставка по рефинансированию устанавливается Центробанком. К данному показателю обычно прибавляется «интерес банка», который примерно равен 5%. Например, ставка Центробанка равна 9,0%, после прибавления к ней пяти процентов от банка она будет равна 14%. Опять же на подобное минимальное значение рассчитывать нельзя, так как банк принимает во внимание возраст заемщика, его материальную обеспеченность и прочие важные факторы.

Видео: потребительский кредит-процентная ставка не главное

pr-credit.ru

Где взять кредит под маленький процент? Низкий процент по кредиту

Большая часть населения западных стран давно привыкла существовать в кредит, да и в России жить в долг с каждым годом становится все привычнее. Для многих людей накопить требуемую сумму, особенно значительную, является непосильной задачей — гораздо проще одолжить. В связи с этим вопрос о том, как получить потребительский кредит под маленькие проценты, занимает умы многих наших сограждан. На первый взгляд это не очень сложно — изучил предложения банков, выбрал число поменьше и вперед, оформлять документы. На самом же деле в этом вопросе кроется немало подводных камней. Так что давайте разбираться, где взять кредит под маленький процент и не споткнуться о невидимые преграды.

Кому нужен дешевый кредит

Сначала стоит определиться, для каких целей вам нужны деньги. Например, если вы хотите взять большой кредит под маленький процент для приобретения жилья, то лучше всего внимательно изучить предложения по ипотечному кредитованию — тут и ставки достаточно небольшие, и срок погашения значительный.

Сначала стоит определиться, для каких целей вам нужны деньги. Например, если вы хотите взять большой кредит под маленький процент для приобретения жилья, то лучше всего внимательно изучить предложения по ипотечному кредитованию — тут и ставки достаточно небольшие, и срок погашения значительный.

Если вы решили приобрести автомобиль, то лучше всего выбрать банк, работающий по программе льготного госавтокредитования, в этом случае часть процентов за вас уплатит государство. А вот если вы решили поискать, где взять кредит под маленький процент на другие цели — ремонт, отдых, полную смену гардероба или покупку дорогостоящей бытовой техники, то эта статья именно для вас. Прежде всего изучите предложения банков и выберите самые, на ваш взгляд, подходящие. Если деньги вам нужны не срочно — можно подождать какого-либо праздника, например, в преддверии Нового года многие банки предлагают сниженные процентные ставки и разнообразные бонусы.

Как понизить процентную ставку

В том случае, когда ждать не хочется, можно попытаться снизить процент, предлагаемый банком. Например, низкий процент по кредиту можно получить в том финансовом учреждении, где у вас оформлена зарплатная карта. Солидные банки частенько идут на уступки своим постоянным клиентам.

В том случае, когда ждать не хочется, можно попытаться снизить процент, предлагаемый банком. Например, низкий процент по кредиту можно получить в том финансовом учреждении, где у вас оформлена зарплатная карта. Солидные банки частенько идут на уступки своим постоянным клиентам.

Еще одним способом снизить переплату является оформление кредита под хороший залог или привлечение одного или нескольких поручителей. Старайтесь по возможности оформлять целевые займы — ставки по ним всегда ниже.

Самым хорошим способом уменьшить переплату является возможность вернуть деньги как можно быстрее, поэтому, прежде чем заключить договор с банком, поинтересуйтесь, можно ли погасить кредит досрочно и на каких условиях.

Если вам нужна небольшая сумма на короткий срок, оформите кредитную карту — практически все они имеют льготный период, в течение которого проценты не начисляются вовсе. Иногда он доходит до двух месяцев, главное, вернуть деньги вовремя.

Идеальный претендент на дешевый кредит

Получить кредит наличными под маленький процент при соблюдении определенных требований достаточно несложно. Вот несколько требований, выполнение которых приведет к положительному результату:

Получить кредит наличными под маленький процент при соблюдении определенных требований достаточно несложно. Вот несколько требований, выполнение которых приведет к положительному результату:

- оформляйте кредит на минимально возможный срок;

- соберите наиболее полный пакет документов;

- отдавайте предпочтение целевым ссудам;

- предоставьте банку сведения, подтверждающие уровень вашей платежеспособности;

- плюсом послужит официальное трудоустройство;

- предоставьте банку ликвидный залог;

- следите за своей кредитной историей — аккуратно вносите требуемые платежи;

- старайтесь сотрудничать с одним и тем же банком как можно дольше — станьте постоянным клиентом;

- если вы берете деньги на развитие своего дела, обязательно представьте на рассмотрение банка хороший бизнес-план и приведите несколько поручителей.

Где найти подходящее предложение

Сегодня подавляющее большинство людей, изучая вопрос отом, где взять кредит под маленький процент, обращаются к услугам интернета. Действительно, предложений в Сети неимоверное количество, однако этот способ имеет как свои преимущества, так и недостатки. К первым можно отнести то, что практически на каждом сайте имеется собственный кредитный калькулятор, при помощи которого можно рассчитать сумму переплаты, не выходя из дома. Кроме того, можно не только прочитать кредитный договор, но и распечатать его для консультации с юристом. Таким образом, можно изучить предложения большого количества финучреждений, не тратя времени на долгие походы и очереди.

С другой стороны, через интернет вы не можете просить банк о скидке и лишаетесь возможности пообщаться с живым человеком. Иногда процент, предлагаемый банком, может зависеть от личного впечатления менеджера. Кстати, бывают случаи, когда сотрудник банка может предложить вам вариант ссуды, информации о которой на сайте банка еще нет (например, рассказать о готовящейся рекламной акции).

Уловки банков

Теперь давайте поговорим о том, всегда ли выгоден низкий процент по кредиту. Как ни странно, но маленькая процентная ставка, указанная в рекламном объявлении, на практике часто оказывается баснословной переплатой.

Что же можно считать низкой процентной ставкой? Рассмотрим несколько примеров:

Что же можно считать низкой процентной ставкой? Рассмотрим несколько примеров:

- 1% в день;

- 11% в месяц;

- 10% годовых + 0,8% за обслуживание счета;

- 16% годовых (без комиссий).

Глядя на цифры, можно подумать, что самая низкая ставка — 1%, а самая высокая — 16%. Так ли это на самом деле, давайте посчитаем:

Один процент в день через год превратится в 365% годовых. Немало, правда? А если вам нужен кредит на 2 или 3 года? Сосчитали?

Следующий вариант: 11% х 12 месяцев = 132% годовых. Тоже немало.

Далее у нас всего 10% годовых — вроде бы немного, но если прибавить комиссию за обслуживание счета в течение года 0,8% х 12 месяцев = 9,6%, то в итоге получим чуть меньше 20%. А все так хорошо начиналось…

Теперь возьмем самую большую на первый взгляд ставку в 16%. Если по условиям договора действительно отсутствуют скрытые платежи за обслуживание, разнообразные комиссии и т. д., то этот вариант на практике окажется самым дешевым.

Так что сам по себе невысокий процент еще ни о чем не говорит. Чтобы найти наиболее выгодное предложение, нужно знать и внимательно просчитать все расходы, которые лягут на ваши плечи.

Так что сам по себе невысокий процент еще ни о чем не говорит. Чтобы найти наиболее выгодное предложение, нужно знать и внимательно просчитать все расходы, которые лягут на ваши плечи.

Вместо послесловия

В заключение хотелось бы сказать, что найти такой банк, где взять кредит под маленький процент не составит труда, можно, лишь подойдя к данному вопросу со всей ответственностью. Помните: ни одна финансовая организация не станет работать себе в убыток, а кредит с небольшой процентной ставкой вовсе не означает «бесплатный». Так что взвесьте все «за» и «против», изучите как можно больше предложений. И вы обязательно найдете наилучший процент, который станет «низким» именно для вас.

fb.ru